¿Se aprobó el Banking as a Service en 🇲🇽 con la figura del Comisionista Digital?

Sebastian Alvarado

Sebastian Alvarado

El Banking as a Service (BaaS) ha sido un catalizador para el crecimiento de la industria fintech global. El BaaS consiste en la formalización de alianzas y conexiones técnicas entre bancos y empresas no bancarias (principalmente de tecnología), para lanzar productos financieros.

En comparación con mercados como EEUU, donde se ha visto reflejado el impacto positivo del BaaS en los estados financieros de los bancos que han adoptado este esquema, en México el regulador ha optado por una postura más estricta en cuanto a autorizar modelos de negocio que se asemejan al BaaS o al Fintech as a Service, por lo cual las empresas de tecnologia que han querido lanzar productos como wallets o tarjetas de débito, han tenido que optar por conseguir sus propias licencias financieras, lo que implica una inversion economica significativa y un time-to-market extendido.

Sin embargo, parecería que esto empieza a cambiar con la introducción del Comisionista de Base Tecnológica...

En una revisión inicial, la figura y el alcance del Comisionista de Base Tecnológica (o Comisionista Digital) parecen limitados en comparación con el concepto de BaaS tal como se conoce en mercados como Estados Unidos y Europa. Las operaciones permitidas para el Comisionista Digital están restringidas en esta reforma, lo que podría llevar a la conclusión de que, o no se trata de un verdadero BaaS, o es una versión muy reducida del mismo.

En Valari, consideramos que esta es una gran oportunidad y un paso adelante, ya que creemos que, si se implementa correctamente, el Comisionista Digital podría agregar un valor significativo al ecosistema financiero y promover mayores niveles de bancarización en México.

Si quieres conocer más sobre el porqué muchas empresas tecnológicas están buscando potenciar su negocio con servicios financieros y cuál es la propuesta de valor para bancos, comisionistas y usuarios, te recomendamos este post.

¿Qué dice la reforma regulatoria y cómo se puede implementar el Comisionista Digital?

El pasado 11 de Julio de 2024, se hizo público en el Diario Oficial de la Federación la Resolución que modifica la Circular Única de Bancos (CUB) dando paso a la figura de Comisionistas de Base Tecnológica.

Nos hemos tomado el trabajo de revisar a detalle la resolución publicada por la autoridad, y hemos consolidado nuestros hallazgos y recomendaciones en esta serie de artículos que buscamos sirva como una guía para que más empresas puedan ofrecer productos financieros en México apegados a lo que dicta la autoridad.

En nuestras primeras publicaciones vamos a abordar los requisitos tecnológicos que deben cumplir las Instituciones de Crédito (Bancos) y los Comisionistas para poder salir a producción y operar conforme lo dictan las disposiciones.

Si trabajas en el área de TI en una Institución de Crédito, en una empresa de tecnología que le interesaría autorizarse como Comisionista, o simplemente quisieras conocer más sobre los detalles técnicos de este esquema, los artículos en esta guía son para tí.

En las siguientes publicaciones, revisaremos los requisitos legales que se deben establecer en la relación contractual entre el Banco y el Comisionista, así como recomendaciones para que la entidad financiera pueda supervisar y auditar las operaciones con sus comisionistas digitales. Finalmente, vamos a revisar el paso a paso del proceso de autorización que se debe presentar a la Comisión Nacional Bancaria y de Valores.

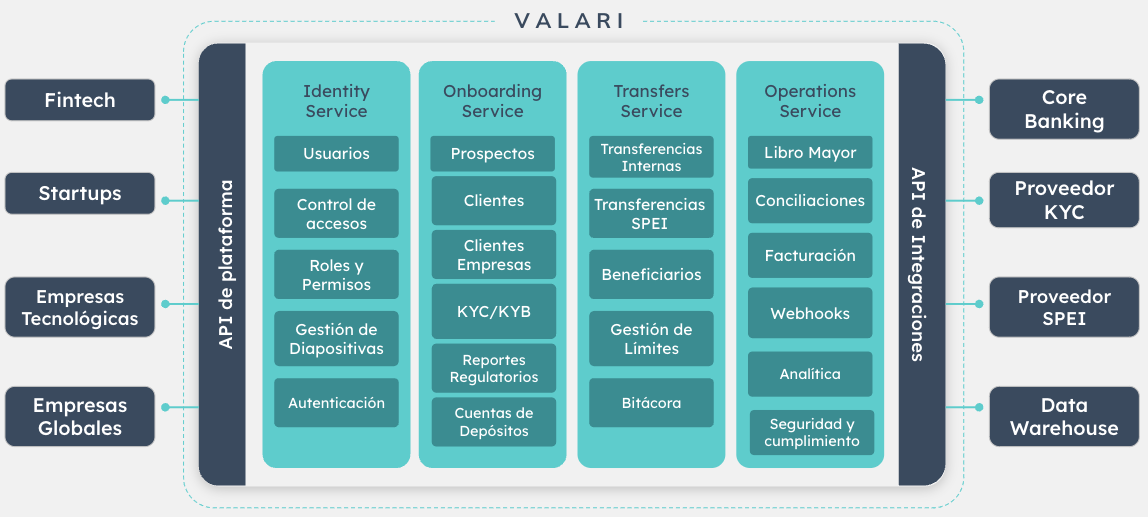

¿Cuál es el rol de Valari en el ecosistema?

Valari actúa como proveedor de servicios para los bancos, ofreciendo herramientas tecnológicas para gestionar programas digitales, así como servicios de soporte para la gestión operativa. Además, Valari proporciona a las empresas tecnológicas APIs, componentes de interfaz de usuario (white label apps), y herramientas de detección de fraude, permitiendo una integración fluida con los bancos y un time-to-market que cumpla con las expectativas.

Con Valari, empresas no bancarias como Airbnb, Shopify, o Uber, pueden ofrecer a sus clientes acceso a productos financieros como cuentas bancarias, tarjetas de débito, pagos de servicios, préstamos y transferencias - todo dentro de sus propios aplicativos.

Suscríbete y recibe esta guía

Estaremos subiendo todos los artículos de esta guía en nuestro blog oficial, pero te invitamos a que te suscribas al newsletter si quieres recibir cada artículo directamente en tu inbox.

No olvides contactarnos si tienes alguna pregunta, o si buscas agendar una demo de la tecnología de Valari. Hemos desarrollado la única plataforma llave en mano que cumple con todo lo que pide la reforma regulatoria para Bancos y Comisionistas, ahorrando tiempo y recursos para todos los participantes.

Subscribe to my newsletter

Read articles from Sebastian Alvarado directly inside your inbox. Subscribe to the newsletter, and don't miss out.

Written by

Sebastian Alvarado

Sebastian Alvarado

Builder working on next-generation financial infrastructure for embedded finance in LATAM.